杏彩体育:饮品变局丨古茗危险的“第一”

2024年1月2日,该公司向港交所递交招股书。招股书显示,截至2023年9月,古茗营收同比增长33.9%至55.7亿元;净利润达到10.02亿元,上年同期为2.755亿元。

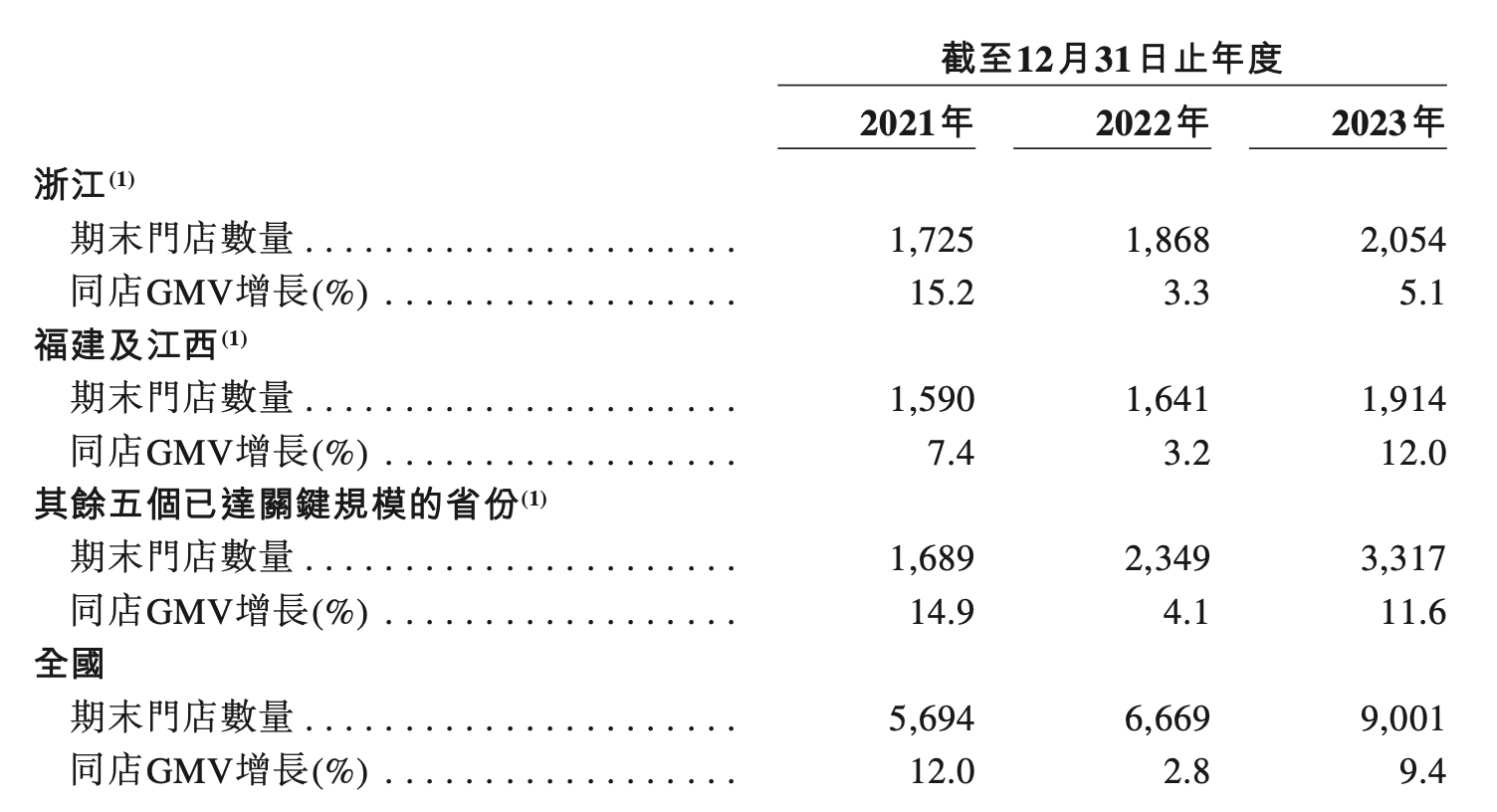

从门店数来看,截至2023年12月31日,古茗在国内共有9001家门店,同比增长35.0%。

按其解释,中国现制茶饮店分为产品平均售价不低于20元的高价现制茶饮店;产品平均售价为20元以下且在10元以上的大众现制茶饮店;产品平均售价不高于10元的平价现制茶饮店。

据古茗在招股书中引用的灼识咨询报告,中国大众现制茶饮店市场GMV由2017年的296亿元增至2022年的865亿元,复合年增长率为23.9%。该细分市场占据中国现制茶饮店市场2022年总GMV的51.5%。

而古茗在其中表现出色。该公司称,按截至2023年9月30日的GMV计算,“古茗”品牌达到13.8亿元,是中国最大的大众现制茶饮店品牌,拥有16.4%市场份额。按截至2023年9月30日门店数量计,“古茗”品牌门店达到8578家,亦是中国最大的大众现制茶饮店品牌。

然而,古茗与同日发布招股书的蜜雪冰城相比,差距并不小。招股书显示,截至2023年9月,蜜雪冰城营收为153.93亿元,上年同期105.43亿元;净利润为24.53亿元,上年同期为16.23亿元。从门店看,截至2023年9月,蜜雪冰城在国内拥有32180家门店,3973家门店位于海外。

但古茗在招股书中将蜜雪冰城定位于平价现制茶饮店,由此,该公司获得大众现制茶饮市场排名第一的称号。

古茗着重强调其在下沉市场优势。招股书显示,截至2023年12月31日,该公司在二线及以下城市门店数量占总门店数量的79%,同时,有38%门店位于远离城市中心的乡、镇。上述两个比例在按门店数量计的中国前五大大众现制茶饮店品牌中均为最高。

因此,古茗获得规模效益。例如,于截至2023年9月30日止九个月,在按GMV计的中国前十大现制茶饮店品牌中,古茗是唯一一家能够向低线城市门店频繁配送短保质期鲜果和鲜奶的企业。于往绩记录期间,该公司仓到店平均配送成本仅占GMV的约0.9%,远低于行业2%的平均水平。

另外,古茗称截至2023年9月,其推出了107款新品。种种优势叠加下,截至2023年末,古茗小程序注册会员人数达到约9400万名。其中,2023年第四季度活跃会员人数超过3600万名。2023年全年的平均季度复购率接近53%,超过大众现制茶饮店品牌平均低于30%的复购率水平。

在此基础上,古茗加盟商获益颇丰。招股书显示,古茗单店GMV于2021年为约220万元,于2022年增长至约230万元,并于2023年进一步增长至约250万元。尤其是,在2023年,古茗在四线及以下城市的单店GMV为约230万元,在乡镇的单店GMV为约240万元。

于2023年,古茗加盟商单店经营利润为37.6万元,加盟商单店经营利润率为20.2%。同期,中国大众现制茶饮店市场的估计单店经营利润率约为10%—15%。

当下,市场似乎更关注性价比。红餐大数据显示,以西式快餐为例,2022年,该品类人均消费在40元以下的消费者占比超九成,20元以下的消费者占比为63.5%,比2021年增加0.4个百分点,人均消费在20元-40元区间的消费者占比为28.7%,比2021年增加2.1个百分点。

在此基础上,蜜雪冰城获得最大市场份额。据其招股书,在2023年前九个月期间,该公司饮品出杯量超过现制饮品行业第二名至第五名的饮品出杯量之和。在蜜雪冰城现制饮品口径里,包括瑞幸、古茗在内的饮品巨头。

2022年2月,喜茶宣布将所有产品价格全面下调至30元以下,且未来不再推出30元以上产品。同期,奈雪的茶宣布价格带整体下移:推出9-19元“轻松系列”,并首次推出10元以下产品,门店已无30元以上产品。价格调整后,奈雪近六成产品迈入14-25元价格带。2023年8月,奈雪宣布启动“周周 9.9 元, 喝奈雪鲜奶茶”活动,主力价格带下沉至9-19元,随后喜茶入局。

窄门餐眼数据显示,截至2024年1月4日,奈雪客单价为20.97元,喜茶为18.33元。如此价格已经切入古茗所擅长的大众现制茶饮市场,且奈雪与喜茶均已放开加盟。

问题在于,相对奈雪们,古茗有多少优势?“高端品牌在营销上天然更强,向下就是降维打击。反之平价品牌就很难向上。现在做营销成本也越来越高。”有头部餐饮品牌高管对21世纪经济报道记者说。

“蜜雪冰城做到了在低价情况下产品标准化,其品质并不差。这让我也很意外。”另有头部餐饮品牌创始人向21世纪经济报道记者感慨。

国家卫健委数据显示,我国新生儿数量由2016年的1883万减少至2022年的956万。人口结构变化将对消费市场产生影响,多位业内人士坦承,消费市场供需关系已经变了。

国家统计局数据显示,若剔除基数效应,按两年平均同比来衡量,2023年1-11月,中国社会消费品零售总额两年平均增速同比为3.5%,低于2021年同期水平(4.0%)。

“开了这么多新店,市场承载不了。2024年大概率会有加盟商倒闭潮。”有头部餐饮品牌加盟商向21世纪经济报道记者强调。

“我们预期在已建立布局的15个省份中继续提高门店密度。在全国尚有19个省份尚未建立布局,将策略性地进入与已建立布局省份相毗邻的省份。”该公司称。

需了解的是,古茗认为,在单一省份门店超过500家表示该地区具备了关键规模。截至2023年12月31日, 其已在浙江、福建和江西等八省份建立了超过关键规模的门店网络。这八个省份合计贡献其2023年87%的GMV。此种态势降低其平均配送成本,推高了加盟商利润。

但并非所有省份都能达到类似浙江、福建的基建水准与人口密度。这或意味着,随着全国性扩张,古茗远低于行业的物流成本优势将被稀释掉。该种变化也将对加盟商利润造成冲击。