杏彩体育:奶酪生意那么难做吗?

据凯度消费者指数家庭样组,2023年中国奶酪品牌销售额中,妙可蓝多市占率超过35%,在奶酪棒市场,妙可蓝多的市占率更是超过了42%,实现了对第二名的断层领先。但在份额和垂类遥遥领先的同时,业绩和股价却遭遇了双杀。

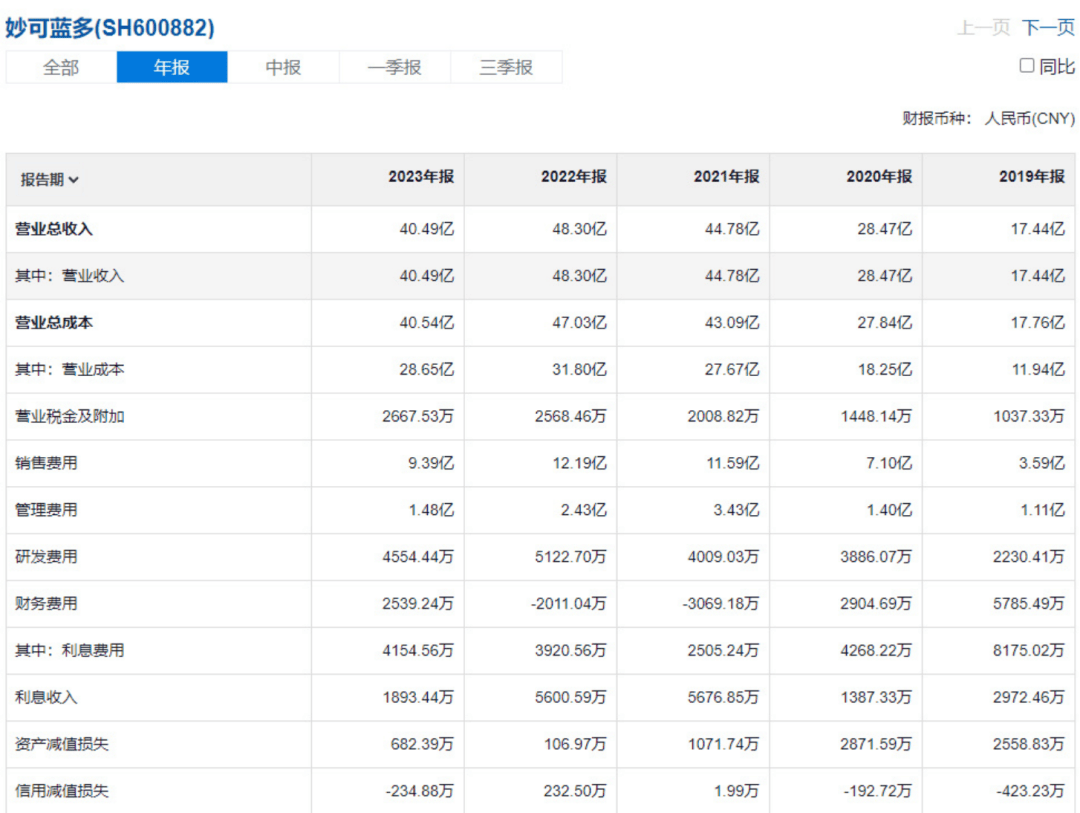

业绩方面,2022年开始,其净利润开始走低,当年归母净利润为1.35亿元,同比下降12.3%。2023年,妙可蓝多迎来营收和净利润双降的情况,且及利润出现腰斩。且2024年第一季度营收持续下滑。

股价也是十分低迷。妙可蓝多股价最高峰冲至84.5元/股,但截至发稿,其收盘价已跌至15.24元/股,不到三年的时间,其总市值较巅峰期已经跌去超80%,蒸发超350亿元。

与此同时,高价接盘的、且一路增持到妙可蓝多第一大股东的蒙牛,更是损失惨重,粗略计算下,2021年和2022年两次增持收购,蒙牛就已经亏了近20亿元。去年6月蒙牛奶酪资产注入妙可蓝多延期的消息传出后,投资者开始担忧,蒙牛和妙可蓝多的战略合作能不能进行下去......

作为奶制品的一种,一斤奶酪通常要耗费10—12斤的牛奶,其蛋白质、钙的含量是牛奶的5—8倍,堪称奶中黄金。奶酪也是乳制品发展历程中的高端形态,中国如同西方国家一样,在先后经历了奶粉、液态奶的高速发展之后,迎来了奶酪消费的红利期。

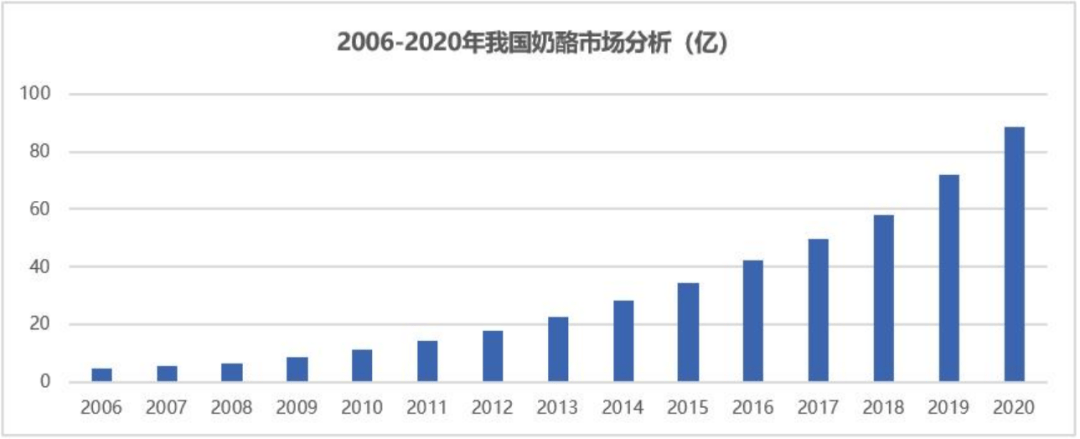

数据显示,2020年我国奶酪行业市场规模达到88.43亿元,较2019年同比增长22.72%,2006—2020年复合增长率超过20%。预计未来5-10年内市场规模有望突破千亿元大关。

在2018年推出儿童零食“奶酪棒”,并确定将其打造为“大单品”之后,妙可蓝多先是将广告投放的重点集中在了央媒卫视和分众梯媒两个渠道:以“奶酪就选妙可蓝多”为口号,又将儿歌《两只老虎》改编为15秒广告歌,先后在央视、多个地方卫视频道的黄金时段,城市楼宇的电梯间中高频滚动播放。这就类似于脑白金广告对我们的轰炸式袭击。

此后,妙可蓝多继续加大营销力度,一方面邀请明星孙俪为其代言,一方面将投放渠道拓展至电商、高铁、网红直播、新媒体等。在这种营销规模之下,妙可蓝多确实创造了奶酪赛道中的“增长神线年,妙可蓝多在中国奶酪行业的市占率从3.9%提升到了35.6%。而市占率提高的同时,经营数据也飞速增长着:2020年,妙可蓝多的营收同比增速曾高达63.20%,净利润同比增速达208.16%,创下了自身上市发展以来的最高纪录。

2023年财报显示,妙可蓝多营业收入约为40.49亿元,同比下降16.16%;归母净利润约为6344万元,同比下降53.9%;扣非净利润约为717万元,同比下滑89.63%。此外,其在2024年一季度的营收持续下滑,约为9.50亿元,同比下降7.14%。

对于净利润腰斩的情形,妙可蓝多表示,2023年行业增速放缓,奶酪主要原材料成本较上年同期上升、公司锁汇收益减少以及利息净支出较上年同期增加等导致净利润出现下降。据妙可蓝多创始人柴琇称,2023年公司业绩下滑,也与供应链成本上涨有关。

除此之外,最重要的原因是,妙可蓝过度依赖重营销,折损了净利润的同时,还没有形成自身的护城河。

财报显示,2019年-2023年,公司销售费用分别为3.59亿元、7.10亿元、11.59亿元、12.19亿元、9.39亿元。虽然2023有所下降,但占总营收的费用一直高举不下,这几年均超过了20%。但反观其研发费用,2019年到2023年,最低仅有2230.41万,最高也只有5122.70万。

而奶酪棒虽然毛利率高,但门槛并不高,吸引了更多的竞争者。伊利、光明、君乐宝等国内乳企巨头都推出了奶酪棒产品,即便已经控股了妙可蓝多的蒙牛,也推出了自有品牌奶酪棒。还有国外老牌乳酪品牌百福吉,新消费品牌奶酪博士、认养一头牛来搅局,甚至连盒马鲜生、永辉超市都推出了自有品牌的奶酪产品。

营销上,妙可蓝多的铺天盖地式广告宣传很快被复制。无论是广告还是和热门动画IP合作,各路玩家纷纷跟进。价格上,奶酪棒打折促销逐渐成为新的常态。天风证券数据显示,多数奶酪品牌在商超和线上渠道的奶酪棒的折扣力度约在5-8折区间,且实际价格相差无几。

而在华安证券的市场调研中,妙可蓝多的单价约为0.138元/克,比伊利、百吉福、吉士丁、妙飞、君乐宝等品牌都要贵,并不具备价格上的优势。所以在高度的同质化之下,会对企业的研发能力会提出更高的要求,换句话说,奶酪靠营销躺赢的时代结束了。

对于2023年不够好看的业绩,柴琇在一场活动上表示,她也在反思,一方面是妙可蓝多已经在奶源供应链上找到不完全依赖进口的办法,希望随着企业规模扩大,把成本优势打造出来。另一方面,妙可蓝多也在走向年轻人,扩大消费群体,比如5月9日,妙可蓝多官宣王一博成为品牌新代言人。此外,妙可蓝多还推出了一些更受年轻人喜欢、更健康的新品,比如“慕斯奶酪杯”,一杯的热量约为124大卡,仅相当于一颗苹果的热量。

简单翻译一下就是两点,一是靠规模摊平成本,从而优化盈利,二是尽量迎合年轻人的需求。从目前的市场情况来看,难度都不小。

首先,作为一个新赛道,资本对于奶酪的看法和咖啡类似。目前,国内人均奶酪消费仅为0.2kg,相比于日本人均1.2kg和英国、法国人均5.5kg、13.9kg的消费量,这也意味着巨大的市场空间。根据中国奶业协会的预测,到2025年中国奶酪行业市场规模将突破300亿元。

但实际上,作为舶来品,奶酪既不具备奶粉的刚需属性,也没有像液态奶一样在一轮又一轮的宣传中成为相当部分国人的饮用习惯,单独作为零食存在的奶酪或许并不具备高速增长的潜力。据Euromointor数据,中国奶酪市场的零售增速已连续三年下滑,并在2022年放缓至8.9%。

其次,妙可蓝多此前的风生水起,也得益于儿童奶酪的爆红。2018年,妙可蓝多开始推出儿童奶酪棒。儿童奶酪棒口味丰富,再加上孩童的喜好还在培育期,迎合孩子的喜好相对容易,于是儿童奶酪棒成为了爆款产品,妙可蓝多整个奶酪板块的毛利率也被拔高至39.04%。

差异化策略是当下许多企业都在做的事情。比如百吉福的芝士甜品”一小芝“和”一杯芝士“都是有一定特色的网红产品。还有奶酪神世家推出了针对女性消费群体的”五维素颜奶酪“这家奶酪新公司在天猫双十一期间,还获得了奶酪/奶制品店铺累计GMV排名第一名的成绩。

但一方面,靠迎合年轻人的需求既摆脱不了零食逻辑,年轻人本身就不是高频做饭人群。另一方面,这类产品往往也很容易被同行复制。

所以如何配合宣传,在产品创新的基础上推动奶酪的消费场景从零食向餐桌转换,才是真正重要的事情。

不过这需要漫长的时间,也可能不是妙可蓝多一家品牌能够做到的,而是需要整个行业的努力。而作为行业龙头,其实妙可蓝多在2023年上半年,已经与尊宝、萨莉亚等国内西式快餐、烘焙领域的头部企业,奈雪、古茗、乐乐茶等头部的茶饮企业,以及外婆家等知名的中餐企业展开合作。但能不能完全打开这片市场,我们交给时间。