杏彩体育:预制菜BC端竞争局面解析入局企业要抓住的市场关键点

传统菜肴烹饪通常包括食材购买、食材处理、烹调三大流程,存在耗时长、菜肴选择及口味把握对厨师专业技艺要求高、多余食材易浪费等诸多痛点

未来,餐饮端更加追求降本增效和标准化,居民端生活节奏加快、年轻人缺乏烹饪技能现象愈发明显;因此,提前实现不同程度熟制(预制食材、预制半成品、预制成品)的预制菜,将成为更多餐厅和家庭的选择。

目前,预制菜边界较模糊,我们认为广义的预制菜可理解为由第三方企业将初级生鲜食材实现不同程度加工后形成的加工产品,涵盖净菜、速冻面米、速冻火锅料等多种产品;狭义预制菜偏菜肴产品,主要包括调理肉制品、半成品菜肴及成品菜肴。

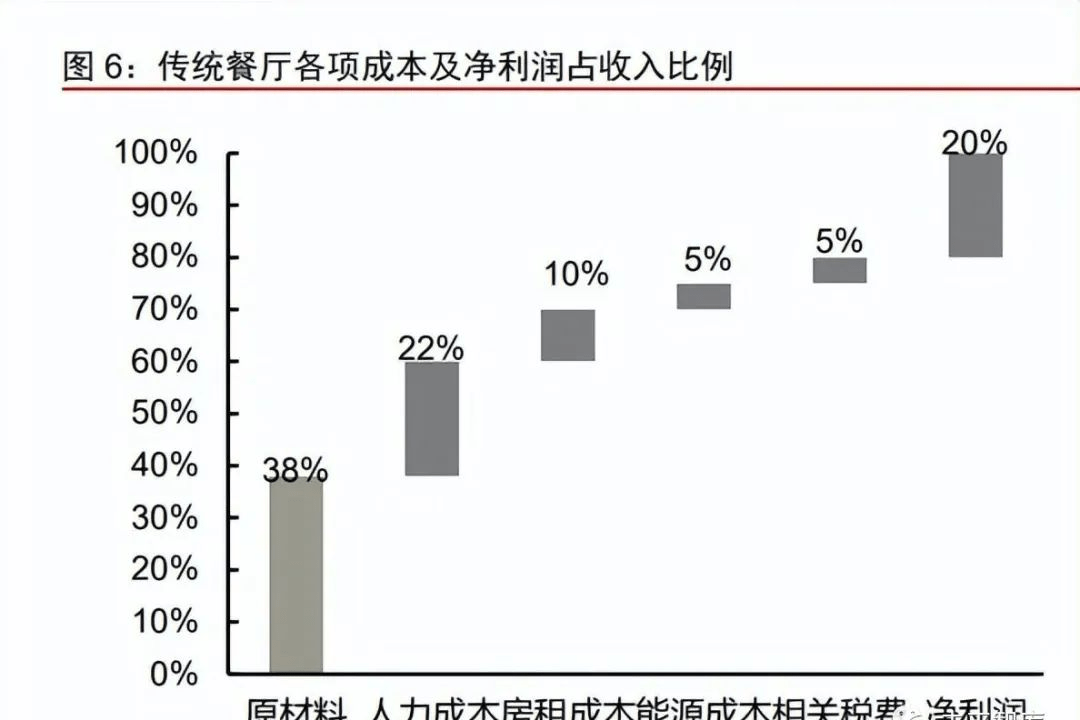

餐饮企业“三高”难题挤压利润空间,生存压力较大,降本增效需求明显。原材料、人力及房租为餐饮企业的主要成本构成,通常合计占比达到70%以上,且面临租金及员工工资持续上涨的压力,叠加行业进入门槛较低、竞争激烈,导致餐饮行业不仅利润空间较薄,同时行业每年以超过 30%的比例进行洗牌。在此背景下,餐饮企业在降低对员工/厨师依赖、减少后厨面积以提升坪效、提高出餐速度、标准化输出菜品等方面需求日益增加。

餐饮行业小而散特征明显,但连锁化率持续提升,催生标准化需求。根据美团新餐饮研究院,截至 2022 年 3 月,我国现存餐饮相关企业约 1172 万家,目前餐饮企业以个体经营为主,但连锁餐饮(门店数大于 2)门店数占比从 2019 年 13%提升至 2021 年 18%。

在各类餐饮业态中,饮品、甜点面包等轻餐饮企业连锁化率最高,对于预制菜的主要需求方正餐和快餐类企业而言,小吃快餐和火锅类连锁化率较高,中式特色菜系等类目连锁化率相对较低。

随着连锁化率不断提升,餐饮企业对菜品的标准化制作需求也随之提升,进而催生对各类半成品/成品预制菜的需求。虽然部分大型连锁餐饮企业(通常门店数大于 30 家)会自建中央厨房进行标准化生产,但由于餐饮企业 SKU 数较多,通常中央厨房主要定位于其核心原料的核心加工,而将大部分非核心产品/通用产品向外进行采购或者定制。

预制菜通过利用第三方生产企业专业能力,延展餐饮企业能力圈,实现降本增效。相比于餐饮企业独立完成从生鲜食材到成品菜肴的制作的繁琐流程,使用预制菜带来的降本增效作用主要体现在以下几方面:

根据中国连锁经营协会(CCFA)与华兴资本联合发布的《2021 年中国连锁餐饮行业报告》,头部连锁餐饮企业中预制菜使用比例已经较高,真功夫、吉野家、西贝、小南国等连锁餐饮企业预制菜占比高达 80%以上。传统餐厅在使用预制菜后,虽然原材料成本占比会有所提升,但通过降低人工成本、能源成本等方式,可使净利率提升 7pcts。

随着外卖及各类方便速食快速发展,C 端消费者的可选就餐方式愈发丰富,各有最佳应用场景。由于居家做饭在成本、营养健康、口味等方面存在较好优势,因此对于家庭日常就餐、亲朋聚餐等场景存在较高刚性需求,但随着生活节奏加快,其烹饪时间长、厨艺要求高等痛点逐步凸显,而预制菜主打烹饪过程复杂、时间长的名厨名菜和家常菜,可以与消费者自行烹饪基础生鲜食材形成良好补充。

结合预制菜优缺点,我们认为短期内 C 端预制菜主要替代生鲜食材市场,居家做饭人群为核心用户,同时有助于转化一部分对烹饪存在兴趣但受限于烹饪时间少、烹饪技艺较弱的年轻人。中长期看,若产品种类、口味还原度、便捷性及价格优势不断提升,则有望进一步对方便速食、外卖、餐厅就餐的部分就餐需求实现替代。

B 端预制菜成长 20 余年,疫情催化 C 端起势,上下游企业纷纷入局。我国预制菜行业率先从 B 端发展,麦当劳、肯德基等西式连锁快餐于 20 世纪 90 年代进入中国,带动出现净菜配送加工厂。伴随着市场需求、冷链物流等基础设施持续完善,专业生产预制菜的 企业自 2000 年起相继成立,2014 年后,外卖行业快速发展对应的快速出餐需求推动料理包类预制菜产品放量,随后行业持续保持较快发展。

对于 C 端预制菜,2020 年之前行业发展较为缓慢,主要为味知香、好得睐等专业预制菜企业,通过在农贸市场开设门店售卖。虽然行业仍处于消费者教育初期,但受益于疫情带来的消费者教育和产品普及,行业不仅吸引了众多跨行业上下游龙头企业及创业企业加入,同时售卖渠道也进一步拓展至商超、 新零售平台以及天猫、京东、抖音等电商平台,行业有望迎来加速发展。